Les meilleures banques pour freelance en 2025

Gérer son activité en indépendant exige plus qu’un bon produit ou de bons clients. Tout commence - et souvent se complique - avec un simple compte bancaire. Trop limité, trop flou, mal adapté : un mauvais choix ralentit, complique, fait perdre du temps. À l’inverse, une banque bien choisie fluidifie la gestion, automatise, simplifie. Encore faut-il savoir où chercher !

Comparatif 2025 des meilleures banques pour freelance

Banques pour freelances débutants ou micro-entrepreneurs

Indy - Zéro frais, zéro friction

Pensé pour les indépendants en micro-entreprise, Indy propose un compte professionnel 100 % gratuit, sans engagement. L’ouverture s’effectue en quelques minutes, avec un IBAN français, une carte Visa, et une interface claire, épurée.

Mais l’intérêt d’Indy dépasse la simple gestion bancaire : la plateforme centralise la comptabilité automatisée. Elle catégorise les transactions, génère automatiquement les déclarations URSSAF, édite la liasse fiscale. Aucune compétence en compta nécessaire.

Indy ne facture aucun frais mensuel, ni d’option obligatoire à activer. En revanche, les fonctionnalités avancées (bilan, accompagnement fiscal, pilotage société) restent réservées aux structures plus complexes (SASU, EURL).

Points forts :

Compte gratuit, sans frais cachés

Déclaration URSSAF automatisée

Comptabilité complète intégrée

Interface ultra-intuitive

À noter : pas de dépôt d’espèces ou de chèques, ni de service client par téléphone. Idéal pour une gestion 100 % en ligne, 100 % autonome.

Shine Free - Simplicité + facturation gratuite

Shine se distingue avec une offre gratuite baptisée Shine Free, parfaitement adaptée à un micro-entrepreneur qui débute. On y trouve :

un compte pro avec RIB français,

une carte bancaire virtuelle,

5 virements ou prélèvements gratuits par mois,

jusqu’à 3 factures mensuelles à éditer directement dans l’application.

La version gratuite couvre les besoins de base sans fioritures, mais suffit largement pour se lancer. L’interface mobile permet de suivre ses revenus, générer ses premiers devis, et classer les documents comptables.

Le support, en revanche, reste limité dans cette formule. Il faudra passer à une offre payante pour accéder à un conseiller, débloquer davantage de virements, ou bénéficier de fonctionnalités avancées (comptabilité, dépôt de capital).

Points forts :

Offre gratuite utilisable dès l’immatriculation

Génération de factures/devis intégrée

Carte virtuelle compatible Google et Apple Pay

Accompagnement administratif disponible en option

À surveiller : Shine impose une limite stricte sur le nombre d’opérations gratuites. Au-delà, les frais s’additionnent vite.

Blank - Efficacité minimale à prix plancher

Blank propose une offre d’entrée à 6 € HT / mois, sans engagement, orientée vers les indépendants qui veulent un compte bancaire fonctionnel, sans se ruiner. La plateforme, adossée au Crédit Agricole, cible les freelances dès la création d’activité.

Le forfait inclut :

Un IBAN français,

Une carte physique,

La gestion automatique de la déclaration URSSAF,

Un module complet de devis/facturation,

Un tableau de bord clair pour piloter les flux.

L’un des atouts clés : le temps gagné sur les tâches administratives. Blank s’occupe des relances clients, propose un suivi des encaissements, et notifie l’utilisateur à chaque mouvement. Le tout, en mode SaaS, avec une ergonomie bien pensée.

Points forts :

Déclaration URSSAF incluse

Interface mobile fluide et rapide

Création d’entreprise en ligne disponible

Support client français

Limites : dépôt de chèques possible uniquement via certains guichets Crédit Agricole. Pas de dépôt d’espèces.

Banques pour freelances établis ou en société

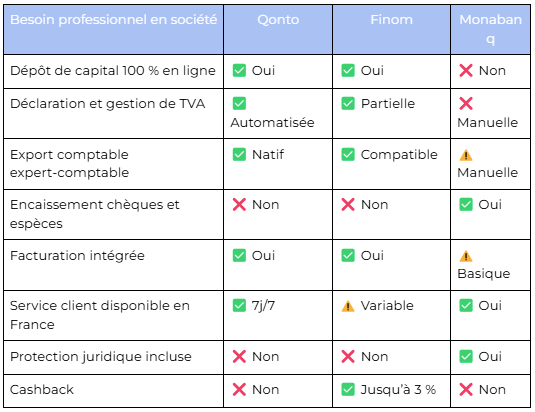

Qonto - Le cockpit financier des indépendants en société

Qonto cible les freelances aguerris, souvent passés en SASU, EURL ou EIRL, à la recherche d’un compte bancaire robuste et modulaire. L'offre « Basic » démarre à 9 € HT / mois, avec une version d’essai gratuite de 30 jours.

Dès l'ouverture du compte, Qonto fournit un IBAN français, une carte Mastercard, et une interface professionnelle sans surcharge visuelle. L'expérience utilisateur repose sur la centralisation des flux financiers et comptables :

Connexion directe à votre logiciel de compta (QuickBooks, Pennylane, Tiime…)

Export des justificatifs comptables horodatés

Lecture automatique des transactions, catégorisation, et TVA détectée automatiquement

Édition de devis/factures avec suivi des paiements

En parallèle, Qonto propose un accompagnement complet pour le dépôt de capital, la création de société et le pilotage multi-comptes. Les utilisateurs peuvent même déléguer l'accès à leur expert-comptable depuis l'interface, avec des droits personnalisés.

Points forts :

Compatible avec les régimes à TVA

Synchronisation comptable + justificatifs archivés

Interfaces web + mobile hautement réactives

Dépôt de capital 100 % digitalisé

Support client en français, prioritaire pour les formules premium

À considérer : Qonto ne gère ni les espèces ni les chèques physiques. Pas de guichets ni d’agences. Convient aux freelances 100 % numériques.

Finom - Banque rapide, fluide, avec cash-back

Finom vise les indépendants structurés qui cherchent à maximiser l’efficacité et réduire les coûts opérationnels. L’offre séduit particulièrement les freelances avec une activité B2B récurrente.

L’ouverture du compte se fait en moins de 72h, avec un IBAN français immédiat, des cartes physiques/virtuelles gratuites et un accès multi-utilisateur pour les freelances en société.

Son différenciateur clé ? Le cashback jusqu’à 3 % sur certaines transactions professionnelles (plafonné selon la formule), qui réduit la charge globale sur les achats récurrents (SaaS, publicité, abonnement pro…).

Côté pilotage, Finom embarque :

Un dashboard intuitif avec filtres intelligents

Un module de devis/factures personnalisables

Des rappels automatiques de paiement

Des intégrations avec les outils de facturation et de comptabilité

Points forts :

Jusqu’à 3 % de cashback mensuel

Interface rapide, fluide, orientée pro

Multi-utilisateur avec droits personnalisés

Outils de facturation inclus

Cartes virtuelles à usage unique pour sécuriser les paiements

Limites : Pas de guichets, pas de dépôt d’espèces. Service client parfois saturé selon les retours utilisateurs.

Monabanq - L’alternative hybride, entre néobanque et banque physique

Monabanq joue sur un positionnement mixte : la praticité d’une banque en ligne, avec l’avantage d’un accès aux guichets Crédit Mutuel et CIC pour les dépôts physiques (espèces, chèques).

Idéal pour les freelances en société qui encaissent régulièrement des paiements physiques (photographes, graphistes en boutique, formateurs). L’offre démarre à 9 € TTC / mois, avec carte Visa, découverts autorisés, et options Visa Premier ou Platinum.

L’atout distinctif de Monabanq ? Une protection juridique intégrée. Conseillers dédiés, accompagnement en cas de litige, relecture de contrats, gestion d’impayés : un vrai plus pour les freelances qui contractualisent régulièrement.

Fonctionnalités incluses :

Accès aux DAB CIC et Crédit Mutuel

Gestion des chèques et espèces

Outils de gestion en ligne accessibles

Paiements compatibles Apple Pay, Google Pay, Paylib

Points forts :

Accès physique aux dépôts

Carte bancaire haut de gamme possible

Protection juridique proactive

Sans condition de revenu ni d’engagement

À noter : pas de module comptable avancé intégré. Nécessite une exportation manuelle vers le logiciel comptable.

Tableau récapitulatif : besoins spécifiques en société et banques compatibles

Banques pour freelances à dimension internationale

Revolut - L’outil bancaire des freelances qui facturent à l’étranger

Revolut Business cible les indépendants qui opèrent au-delà des frontières. La plateforme gère plus de 28 devises, avec des taux de change proches de l’interbancaire et des transferts internationaux optimisés. Résultat : les commissions sur les paiements transfrontaliers s'effondrent. Les encaissements deviennent enfin prévisibles.

L'interface web et mobile offre une lecture instantanée des flux multi-devises, une catégorisation automatique des opérations, et une intégration native avec Slack, Xero, WooCommerce, QuickBooks ou encore PrestaShop. Cette approche modulaire convient parfaitement aux freelances qui travaillent en remote pour des clients en Europe, aux États-Unis ou en Asie.

L’offre gratuite donne accès à un IBAN local, à des cartes virtuelles, ainsi qu’aux fonctionnalités de base. Pour les indépendants plus exigeants, l’offre à 25 €/mois débloque :

un service client prioritaire 24h/24,

des plafonds de change étendus,

des virements SWIFT à tarifs préférentiels.

Points forts :

Multi-devises sans frais de conversion lourds

Intégrations comptables et e-commerce avancées

Interface robuste et modulaire

Cartes virtuelles et physiques disponibles

Accès API pour automatiser les flux

Limites : IBAN non français (LT ou IE), parfois refusé par certains organismes publics ou clients nationaux. Pas de dépôt d’espèces ou chèques.

N26 - L’entrée de gamme simple, rapide et mobile

N26 Business s’adresse aux freelances mobiles et minimalistes, souvent en micro-entreprise, qui facturent occasionnellement en devises étrangères. L’ouverture se réalise en moins de 10 minutes, depuis l’application mobile. Aucune pièce justificative complexe ni capital initial n’est demandé.

L’offre gratuite inclut :

un IBAN allemand (DE),

une carte bancaire virtuelle Mastercard,

des paiements gratuits partout dans la zone euro,

des virements instantanés sans frais supplémentaires.

Les utilisateurs peuvent suivre leurs transactions en temps réel, recevoir des alertes personnalisées et regrouper leurs dépenses par catégories. L’environnement visuel est simple, sans surcharge fonctionnelle.

Points forts :

Ouverture ultra-rapide, sans frais ni dépôt initial

Application mobile fluide et sécurisée

Paiements internationaux sans surcoût dans la zone euro

Service client en français 7j/7

À noter : les services restent limités. Pas d’outil comptable, pas d’intégration externe, ni d’accompagnement professionnel. Pas recommandé pour les freelances en société.

Anytime - L’arme secrète pour gérer des dizaines de cartes en parallèle

Anytime se distingue en offrant jusqu’à 50 cartes virtuelles professionnelles à usage unique, idéales pour cloisonner les dépenses par client, par projet, ou par outil. Cette fonctionnalité séduit les freelances qui gèrent plusieurs abonnements SaaS ou campagnes marketing, et souhaitent tracer chaque paiement sans se noyer dans les relevés.

L’offre, dès 9,50 € / mois, inclut :

Deux comptes bancaires (perso et pro),

Deux cartes physiques Mastercard,

Des virements SEPA et prélèvements automatiques,

Une gestion fluide des devis et factures,

Des notifications temps réel pour chaque mouvement.

L’application prend également en charge :

la numérisation automatique des reçus,

l’édition de documents comptables,

et l’export vers les principaux outils de gestion financière.

Anytime permet par ailleurs la souscription à un terminal de paiement (Zettle, SumUp ou Smile & Pay) pour ceux qui encaisseraient physiquement, en boutique ou lors d’événements.

Points forts :

Jusqu’à 50 cartes virtuelles sécurisées

Double compte pro/perso dans la même app

Compatible TPE

Numérisation automatique des justificatifs

Assistance en cas d’urgence incluse

Limites : IBAN non français, offre non adaptée aux freelances ayant besoin de services comptables poussés ou d’un expert-comptable connecté à la banque.

Pourquoi un freelance doit-il choisir sa banque avec soin ?

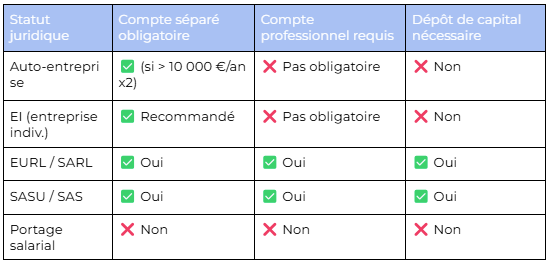

Compte bancaire pro : est-ce obligatoire ou simplement utile ?

L'obligation d’ouvrir un compte professionnel dépend du statut juridique du freelance.

Pour les micro-entrepreneurs, la loi impose un compte dédié distinct du compte personnel, uniquement si le chiffre d’affaires annuel dépasse 10 000 € pendant deux années consécutives. Il ne s’agit pas forcément d’un compte « professionnel » au sens bancaire, mais d’un compte séparé.

En revanche, les statuts SASU, EURL ou SARL impliquent systématiquement un compte bancaire professionnel pour le dépôt de capital et la gestion courante. La raison est simple : une entité morale (la société) nécessite un compte à son nom.

Ne pas respecter ces règles peut entraîner des complications administratives, voire des sanctions en cas de contrôle.

Tableau comparatif des obligations légales par statut

Risques d'amalgame compte pro / perso

Mélanger flux personnels et professionnels entraîne des problèmes de lisibilité comptable. L’URSSAF, par exemple, exige une traçabilité des revenus déclarés. En cas de contrôle, les justificatifs doivent prouver que les transactions concernent l’activité.

D’autres risques émergent :

Confusion dans la déclaration de TVA ou de CA

Refus d’un client entreprise si le RIB ne correspond pas à une entité identifiable

Litiges ou retards dus à une gestion bancale (ex. doublon de prélèvement, erreurs de facturation)

Rejet d’une demande de crédit professionnel par la banque

Un compte distinct permet d’isoler la trésorerie pro, de fiabiliser la comptabilité et de protéger ses intérêts si une procédure juridique intervient.

Avantages d’un compte dédié pour freelance

Séparer les flux bancaires ne relève pas d’une formalité : c’est un levier de pilotage.

D’un côté, la trésorerie devient plus lisible, les échéances mieux anticipées.

De l’autre, les outils associés (facturation, synchronisation comptable, rappels automatiques) libèrent un temps précieux.

Les transactions, classées automatiquement par catégories, facilitent la gestion des charges, cotisations et impôts.

Ce cloisonnement structure la gestion au quotidien, renforce l’image professionnelle et offre des garanties aux partenaires ou clients.

Certains y verront aussi un signal de crédibilité :

RIB au nom de la société = image plus sérieuse

Paiement automatisé = relation client fluide

Paiements différenciés = lecture claire pour l’expert-comptable

FAQ – Réponses aux questions les plus fréquentes

Compte pro obligatoire ? Quand changer ?

Oui, pour les SASU, EURL et sociétés immatriculées. Pour une micro-entreprise, un compte séparé devient obligatoire dès 10 000 € de chiffre d’affaires deux années consécutives.

Est-ce possible de cumuler banque perso + pro ?

Oui. Légalement, rien n'interdit de garder un compte perso en parallèle, à condition d’utiliser un compte distinct (pro ou non) pour l’activité.

Peut-on encaisser des chèques ? Gérer l’URSSAF automatiquement ?

Oui, mais pas partout. Monabanq, Blank ou Hello Business acceptent les chèques. Indy, Shine et Blank proposent l’automatisation des déclarations URSSAF.

Compatibilité avec Apple Pay, Google Pay, terminal SumUp ?

La majorité des néobanques sont compatibles avec Apple Pay, Google Pay et certains terminaux (SumUp, Zettle). À vérifier selon l’offre.

Les banques gratuites sont-elles vraiment sans frais ?

Pas toujours. Certaines limitent fortement les virements, factures ou retraits. Les frais apparaissent dès qu’on dépasse le quota mensuel.

Peut-on tester avant de s’engager ?

Oui. Qonto, Blank ou Finom offrent 30 jours gratuits. Shine propose une offre 100 % gratuite, idéale pour démarrer sans risque.

Commentaire

Connectez-vous ou créez votre compte pour réagir à l’article.